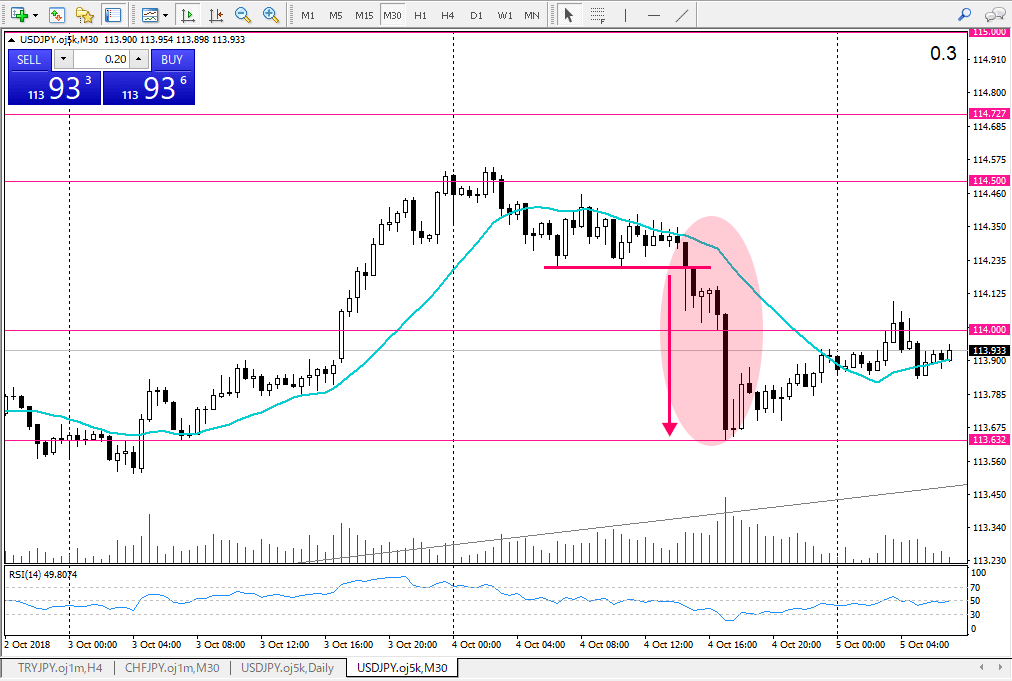

昨日のドル円は前日の上昇を全て撤回するような下落相場となりました。

やはり、2017年に何度も抑えられた114.5円で今回も抑えられてしまいました。

ピンクの横ラインを下抜いたのが、日本時間の20:45分なので、NYタイムが始まるちょっと前から大きく動き始めました。

私はピンクの横ラインの下でSELLの予約注文を入れようか迷ったのですが、ビビってしまい、ただ眺めているだけで終わってしまいました・・・。

もしSELL注文を入れていたら、ここから50ピップス以上は下げたので、けっこう儲かったのですが、、、タラレバですが・・・。

やはり、私はSELLが苦手のようです。早く克服したいですね。

昨日、私が本格参入したのは日本時間深夜0時のロンフィク前後からです。この時間帯が1日で1番値動きが大きくなる傾向があります。

ここまで大きく下げたので、今度は反発するのではないかと思い、昨日はBUYのみでした。

途中、含み損状態がしばらく続きましたが、深夜3時くらいまで起きていて、我慢できずに決済指値を入れて寝ました。

朝起きてみると、決済指値に無事かかっていました。

結果的に、昨日は合計で3840円利益確定することができました。

一昨日は+3,332円でしたが、こうやって毎日数千円を積み重ねていけたらと思います。

今は0.2〜0.3ロットでトレードしていますが、この程度のロットだと大きく勝つことはできません。

しかし、私は大きな含み損を抱えないことを最重視しているので、小さいロットでコツコツ積み重ねていく戦略をとっています。

毎日3000円でも1ヶ月(20日間)で6万円になります。あまり欲張らずに、今は月6万円程度を目標にやっていきたいです。

米10年国債の利回りが3.2%台に上昇し、リスクオフの株安・ドル安で円高に

昨日はドル円だけでなく、米株も大きく下落しました。

ダウは200ドルも下落しています。さらに、Nasdaq(ナスダック)やRussel 2000(ラッセル2000)といったITセクターや小型株が多い指標の下落率が大きくなっています。

NY株、一時356ドル安 金利急上昇に警戒感:日本経済新聞(2018/10/5)

4日の米国株式市場では、ダウ工業株30種平均が6日ぶりに反落した。下げ幅は一時、前日比356ドル安まで広がった。米金利の急上昇に対する警戒感が高まったほか、米アップルなどを狙った中国の情報機関によるスパイ疑惑が浮上し、ハイテク株が売られた。

米金利上昇に対する警戒感とあります。

なぜ、米国の金利が上昇すると、株価に対して警戒感が出るのでしょうか?その答えは次の一文にあるようです。

投資家がリスク回避姿勢を強めたのは、金利上昇の悪影響を懸念したためだ。前日に米長期金利が7年ぶりの水準に達し、アジア時間帯に新興国株がほぼ全面安の展開となった。世界経済の減速につながれば、海外で広く事業を展開する米企業の業績にも響く。国内で金利上昇の影響を受けやすい住宅関連などにも売りが広がった。

金利上昇には良い面と悪い面がありますが、今回は悪い面が懸念されたようです。

金利上昇の悪い面には以下のような一連の流れがあります。

◎米金利が上昇 → マネーは金利が高い方に流れる → 新興国から米国へマネー流出 → 新興国危機 → 世界経済の減速 → グローバルでビジネスを進める米国企業にも悪影響

このような流れになると、リスクオフの流れが強まるので、安全資産と考られている円が買われる傾向があります。つまり、リスクオフのドル安円高が進みやすくなります。

United States Government Bond 10Y : TRADING ECONOMICS

上のチャートは、1967年から現在(2018年10月)までの約50年間の米10年国債の利回りの推移です。

この50年間で最高値が1981年9月の15.82%、最安値が2016年7月の1.36%です。

50年スパンで見ると、今の米10年国債の利回りはどちらかと言うと低い位置にありますが、現在は「米2年国債の利回り(短期金利)」が「米10年国債の利回り(長期金利)」を上抜く「逆イールド」が注目されています。

「強い米景気」危うい楽観 米長期金利3.2%台 インフレ拡大警戒も :日本経済新聞(2018/10/5)

結果的に長期と短期の金利水準が逆転する「逆イールド」の懸念も、目先後退した。少し前まではFRBの利上げを受け、金融政策に敏感な2年物国債利回りが上昇する半面、長い目でみた景気や物価見通しに左右される10年債利回りは3%前後の横ばい圏が続いた。

10年債と2年債の金利差が8月下旬には0.19%と約11年ぶりの水準にまで縮小。景気後退の予兆とされる逆イールドが迫っていると騒がれた。

「米2年国債の利回り」はFRBの利上げの影響を受けますが、「米10年国債の利回り」はマーケット(市場)の需要と供給で決まります。

現在の「米2年国債の利回り」は2.8%台、「米10年国債の利回り」は3.2%ほどで、その差は0.4%弱ですが、この長短金利差がマイナスになると、その後、1年強で景気後退が始まると言われています。

資産下落の耐性高める リーマン危機10年 次に備え配分を:日本経済新聞(2018/9/1)

危機の予兆はある。日本に大きな影響がある米国景気の戦後の拡大期間の平均は約5年だが、今はもう10年目。景気後退局面でほぼ共通する予兆は長短金利の逆転だ。2年物国債などの短期金利が長期金利(10年物国債金利)を上回って1年超たつと景気後退が起きてきた

上のグラフのように、「逆イールド」が起こると、その後1年強で景気後退期が来ています。

景気後退期になれば、リスクオフの株安・ドル安となり、円高が進む可能性が高くなるでしょうから、今後「逆イールド」が起こったら、SELLで大きく稼ぐ準備をしておいた方がいいかもしれません。