世界経済にとってリスクオフ(世界経済や地政学などでリスクが高まった状態)なニュースが報道されると、ドル円相場が大きく円高(ドルを売って円を買う)に傾きます。

そんな時はいつも「リスク回避の円買い」「有事の円買い」「安全資産(安全通貨)と見られている円が買われた」といった表現を目にします。

しかし、我々日本人からしてみると、「なぜ日本円が安全資産(安全通貨)なのだろう?」と不思議に思うのではないでしょうか。

私は思っていましたし、今もまれに思います。

というのも、日本は先進国の中でもトップクラスで少子高齢化が進んでいる国です。

少子高齢化が進むということは、15歳以上65歳未満の労働生産年齢人口が減るということです。つまり、働く人が減り、国としての労働力が年々弱くなっているということです。

働く人が減れば、そのぶん税収も減ります。

さらに、日本経済新聞などを読んでいると、以下のような「国の借金」に関する記事をよく見かけます。

国の借金、1087兆円に増加 3月末、国民1人当たり859万円:日本経済新聞(2018/5/10)

財務省は10日、国債や借入金、政府短期証券を合わせた「国の借金」の残高が3月末時点で1087兆8130億円になったと発表した。長期国債の残高増加が影響した。2017年12月末と比べ2兆593億円増え、過去最高を更新した。18年4月1日時点の総務省の人口推計(1億2653万人、概算値)で単純計算すると、国民1人当たり約859万円の借金を抱えていることになる。

「国民1人当たり約859万円の借金を抱えている」なんて文字を読むと、とても先進国のニュースとは思えません・・・。

ただ、これは消費税などの税率を上げたい財務省の情報コントロールで、「実際はここまでの借金はない」という声もありますが、これはまた別の話になってしまうので、ここではこれ以上深くは触れません。

少子高齢化、国の借金などの問題があるにも関わらず、世の中がリスクオフな局面になると「安全資産(安全通貨)」という理由で日本円が買われ、円高になります。

まずは、過去の代表的なリスクオフ局面(円高局面)でのドル円のチャートを確認してみたいと思います。

目次

過去のリスクオフの局面(円高局面)でのドル円チャート

リーマン・ショック(2008年9月15日)

2000年代に入ってから、最大のリスクオフと言えば、やはり2008年9月15日の「リーマン・ショック」でしょう。

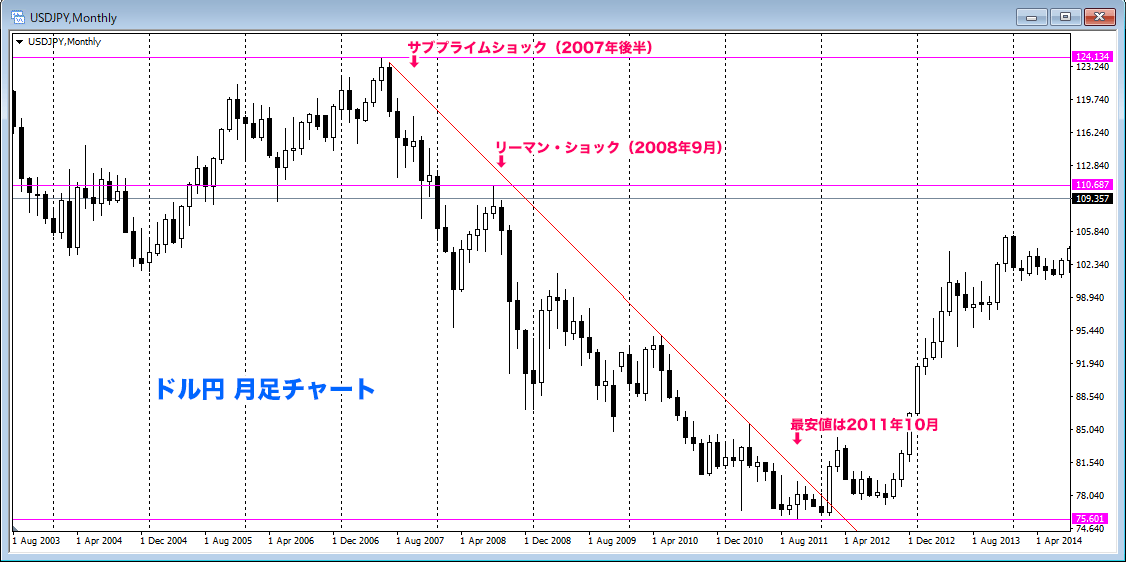

ドル円の月足チャートです。

2007年後半に「サブプライムショック」が起きて円高が進み、2008年3月から8月までは約1.5円ほど円安に戻りましたが、2008年9月に「リーマン・ショック」が起きてからは約3年に渡って円高が進み、2011年10月には1ドル75円まで円高が進みました。

東日本大震災(2011年3月11日)

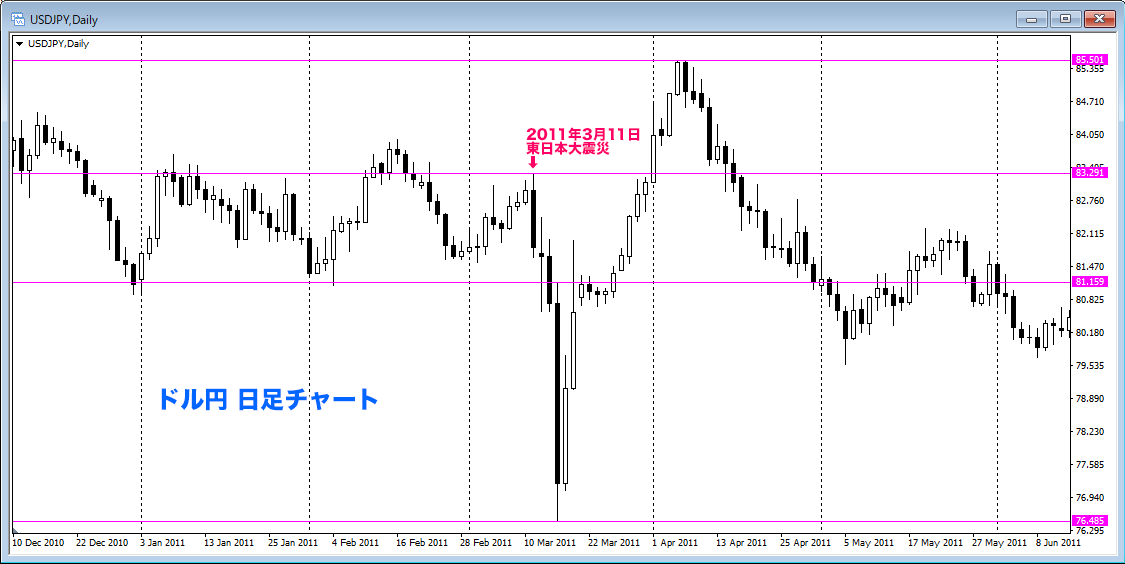

2011年3月11日(金)には「東日本大震災」が起こりました。

「東日本大震災」は地震当日の被害よりも、その後の原発リスクの方が警戒感が強かったせいか、3日後に大きく円高が進んでいます。

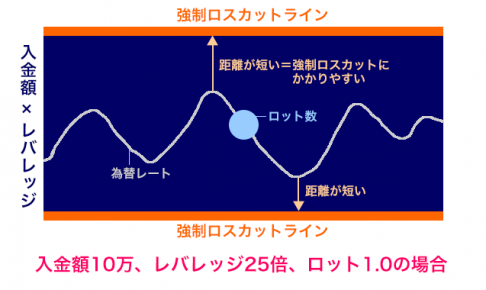

地震当日は高値から安値までの値幅は1.6円ほどですが、土日をはさんでからの3営業日目の3月16日(月)の値幅は4.6円と2.8倍です。たった1日で4円以上も円高が進みました。おそらく、多くの強制ロスカットを巻き込みながら下落していったのだと思われます。

ただし、翌17日(火)から大きく円安が進み、3月16日の安値から4月6日の高値まで約2週間で9円も円安が進みました。

当時のことは今でもよく覚えていますが、私は毎日のようにニュースに釘付けになっていました。

原発に関しては何が本当の情報なんだか分からない状態が続いたので、交錯するニュースで為替が上下に動いていたことが伺えます。

それにしても、地震で日本が有事の舞台になっているのに、こんな状況でも被害国である日本の通貨が買われる(=円高要因)とは不思議なものです。

イギリスEU離脱(2016年6月24日)

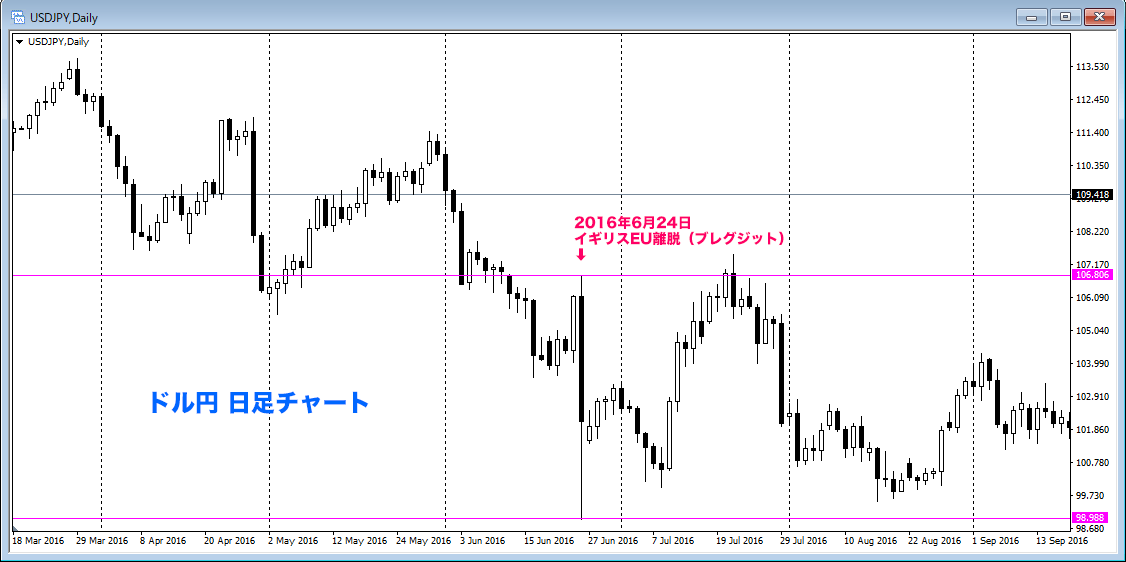

2016年6月24日は「イギリスEU離脱(ブレグジット)」が国民投票で予想外に決まってしまい、ドル円は2013年11月以来の1ドル100円割れをしました。

1日の値幅は7.7円と非常に大きかったので、強制ロスカットされたFX投資家も多かったようです。

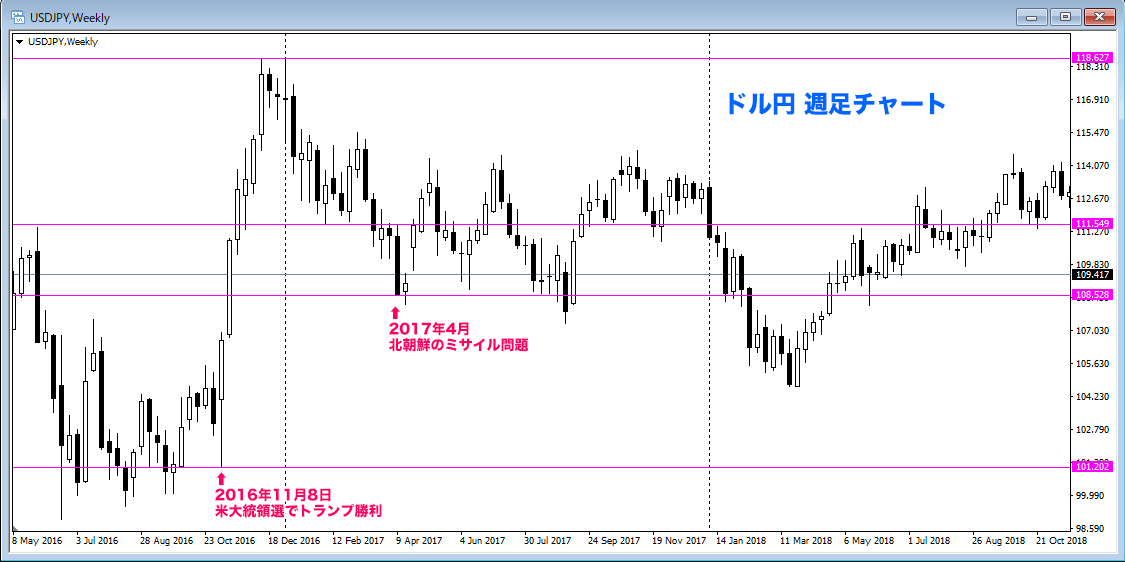

北朝鮮ミサイル問題(2017年4月)

2016年11月8日に米大統領選でトランプがまさかの勝利を収め、その後は1ドル118円まで上昇したドル円ですが、その後、北朝鮮がミサイル実験を連発し、地政学リスクが高まりました。

特に、2017年4月は北朝鮮のミサイルが日本に飛んでくるかもしれないというニュースが日本を賑わしていたせいか、1ヶ月で約3円ほど円高が進みました。

東日本大震災といい、北朝鮮ミサイル問題といい、日本がリスクオフの当事者だとしても、「リスク回避の円買い」「有事の円買い」「安全資産(安全通貨)の円買い」が起こることが過去の事例で分かります。

なぜ、日本が危機な状態でも日本円が安全資産(安全通貨)として買われるのでしょうか?

私もたまに不思議に思うのですが、以下の要因があるようです。

対外純資産

日本は世界最大の「対外純資産」を持つ国です。

対外純資産とは「日本の政府や企業、個人が海外に保有する資産(対外資産)」から「海外勢が日本で保有する資産(対外負債)」を差し引いたものです。

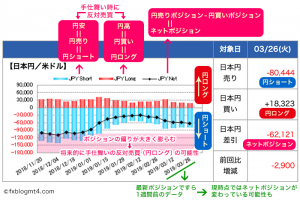

財務省から発行されたデータによると、2017年(平成29年)末の「主要国の対外純資産」は以下のようになっています。

| 国 | 対外純資産 |

|---|---|

| 日本 | 328兆4,470億円 |

| ドイツ | 261兆1,848億円 |

| 中国 | 204兆8,135億円 |

| 香港 | 157兆3,962億円 |

| ノルウェー | 100兆3,818億円 |

| カナダ | 35兆9,305億円 |

| ロシア | 30兆2,309億円 |

| イタリア | ▲15兆5,271億円 |

| 英国 | ▲39兆6,540億円 |

| フランス | ▲62兆4,874億円 |

| アメリカ | ▲885兆7,919億円 |

※ ▲はマイナス

参照:主要国の対外純資産 – 財務省

上記のように、2017年末の時点で日本は世界主要国で一番多い328兆円もの対外純資産を保有しています。

2008年の日本の対外純資産は約225兆円だったので、この10年で約100兆円も対外純資産が増えています。

背景には、日本企業が海外で手掛ける巨額M&A(合併・買収)などがあります。

世界経済や株式市場がリスクオフ(危機)に陥った場合、日本人が海外にある外貨建ての資産を円に換えて国内に引き揚げるかもしれないとの思惑が投資家の間で働きます。

「海外にある外貨建ての資産を円に換える」ということは「外貨を売って円を買う」ことなので、その結果、そういった思惑によって円高が進みやすくなります。

仮に、日本が対外純資産を保有していなかった場合、国内で何か大きな問題が起きた時に、国内の資産だけでの対応を迫られます。

しかし、対外純資産を多く保有していれば、国内で大きな問題が起こったとしても、海外にある資産を使って乗り切ることができます。

そう考えると、東日本大震災や北朝鮮ミサイル問題が起きた時に、円高になった理由がなんとなく理解できます。

キャリー取引

日本は世界有数の「低金利国」でもあります。

日本の中央銀行「日銀」は2016年2月から短期金利をマイナスに下げ、長期金利をゼロ%程度に誘導する「ゼロ金利政策」をとっています。

世界経済が好調で、投資家が積極的にリスクをとっていく局面(リスクオン)では、金利が低い国の通貨を借りて(=売って)、金利が高い国の通貨を買う「キャリー取引」をする人が増えます。

そうすることによって、金利収入を得られるからです。

「キャリー取引」で借りる通貨(=売る通貨)として最適なのは「ゼロ金利政策」をとっている日本の通貨「円」です。

そのため、リスクオン局面で「キャリー取引」が増えると、日本円(=低金利通貨)を売って高金利通貨を買うという取引が増え、円安方面へ進みやすくなります。

しかし、「リーマン・ショック」や「イギリスEU離脱(ブレグジット)」などが起こり、世界経済がリスクオンからリスクオフへと傾くと、「キャリー取引」をしていた投資家が手仕舞いを始めます。

その際、反対売買(=高金利通貨を売って、円を買う)が行われるので、今度は円高方向へ進みやすくなります。

円は世界経済の景気を最も敏感に反映する通貨

円は世界経済の景気を最も敏感に反映する通貨です。

株の世界では「景気敏感株」という言葉がありますが、通貨の世界では日本円は「景気敏感通貨」と言えます。

世界経済が堅調になると、外需依存度の高い日本経済(日本企業)と日本株には追い風になります。

株高が進むと日本の投資家のリスクテイクの余力を高め、海外への投資も活性化します。

日本人が海外への投資をするには、円を売って外貨を買う必要があります。つまり、円安が進むということです。

その円安効果がさらに日本経済(日本企業)や日本株に好影響をもたらし、円安・株高が進み、日本の投資家がさらに海外投資に前向きになるという好循環が生まれます。(=リスクオン)

この好循環が続いている間は良いですが、ひとたび世界経済に減速懸念が生まれると、今までの好循環が逆回転し始めます。(=リスクオフ)

まずは、リスク回避のために、海外資金を引き上げる投資家が現れます。または、そうした観測から海外資金の引き上げに追随する人が増えてきます。

海外資金を引き上げるには、外貨を売って円を買う行為が伴い、結果的に円高になります。

こうして、景気に減速感が出てくると、今度は円高・株安が進んでいきます。

上の「対外純資産」と似たような流れで円が買われていくのです。

リスクオフ局面で買われる傾向がある資産

リスクオフ局面で安全資産として買われる通貨は「日本円」だけではありません。

「米ドル」や「スイスフラン」も安全通貨として買われます。

2018年は12月中旬までドル円相場があまり動きませんでした。これは安全通貨として「円」だけでなく「ドル」も買われていたからです。

様々な通貨に対して、両者が買われていたので、ドル円の為替レートは均衡していました。

しかし、12月中旬から米国の株式市場が暴落し、株式市場での米国一強状態が崩れ始めたのと同時に、安全通貨としてドル買いも急減しました。

その結果、円がドルに対して強くなり、ドル円相場はドル安円高方面へ大きく傾きました。

また、リスクオフ局面では通貨だけでなく、「債券」や「金(ゴールド)」といった資産も買われる傾向があります。

というのも、リスク(ボラティリティ=変動幅)が高い「株式」から値動きが緩やかな「債券」に資産を入れ替える投資家が増えるからです。

これといった使いみちはなく金利も付かないけど希少性は高い「金(ゴールド)」もリスクオフ局面で買われる傾向があります。

逆に、世界経済が好調になるリスクオン局面では、債券や金(ゴールド)は売られる傾向があります。