先週の土曜日(2018年10月13日)にムニューシン米財務長官から為替条項発言が出ました。

私はこの発言を日経新聞で見た時に「ヤバイ・・・汗」と思いました。

というのも、前日の金曜日にBUYしたエントリーで2000円ほど含み損を抱えたままの玉があったからです。

日本にも為替条項要求へ 米財務長官、TAG交渉巡り:日本経済新聞(2018/10/13)

ムニューシン米財務長官は13日、日本との物品貿易協定(TAG)交渉を巡り「これからの貿易交渉では、どの国とも為替問題を協議していく。日本を例外にすることはない」と表明した。通貨安誘導を封じる為替条項を日本にも求める考えを示したもので、同条項は通商交渉の「目的だ」とも述べた。

為替条項は自国企業の輸出に有利になるように政府が為替介入などで通貨安に誘導することを防止するためのルールだ。TAG交渉の開始で合意した9月の日米首脳会談では、為替については議論がでなかったと日本側は説明していた。

この発言を受け、日本側は「絶対にこの為替条項を受け入れることはない」と応じたようですが、トランプ大統領にしろ、ムニューシン米財務長官しろ、為替操作をしているのは自分たちという見方もできます。

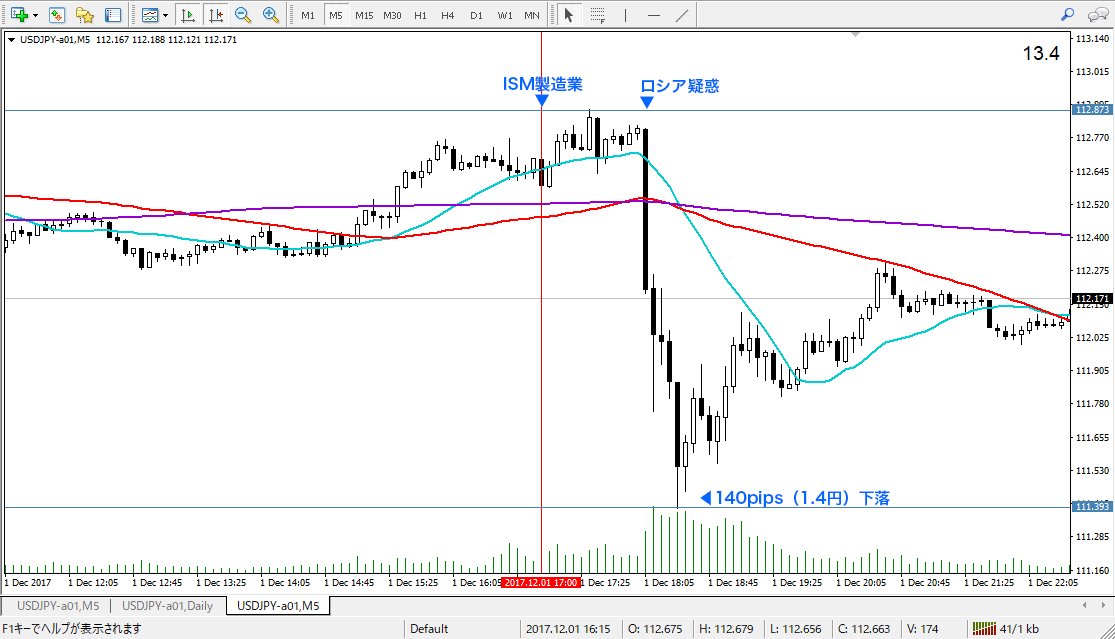

世界経済に対して発言力のある人から為替に関する発言が出ると、マーケットは当然、その発言に反応します。本人たちもそれを分かっているはずです。

米国が他国の通貨安にこだわる背景は、自国の貿易赤字を解消したいからです。

為替条項 くすぶる火種 米、日本との物品協定交渉巡り ドル高に募る焦り:日本経済新聞(2018/10/14)

「貿易問題と為替を結びつけることはタブーだ」(国際通貨筋)。米国は日本に対して年700億ドル近い貿易赤字を抱える。通商協定に為替条項を盛り込めば、米国がドル安誘導で貿易赤字の解消を目指すように市場は解釈する。「日米の為替条項は円高・ドル安要因にしかならない」(同)との危機意識がある。

ムニューシン氏は11日、G20会議の場外で中国人民銀の易綱総裁に会い、足元の人民元安を強くけん制した。米中は追加関税の応酬を繰り広げるが、ドル高で米国の対中輸出は減って、中国からの輸入はむしろ増えている。ドル高が一段と進めば、米国にとって貿易戦争の代償が重くなる。

トランプ大統領は11日に「ドル高が非常に強くなって米企業のビジネスが困難になっている」と強い不満を表明。

円安ドル高が進むと、輸出企業が多い日本企業は為替差益が出るので、企業の業績は良くなります。

トヨタの想定為替レートは105円、ホンダは107円ほどです。

1円円安になるだけで、数十億円の利益が出ると言われているので、1ドル115円ほどの円安になったら、為替だけで相当の利益が見込めます。

しかし、円安ドル高はアメリカ企業にとってはマイナスです。

米国企業も日本企業同様に、輸出で稼ぐ企業が多いので、トランプ大統領やムニューシン米財務長官からしてみたら、自国の企業の利益が減る円安ドル高を放置することはできないという事情があります。

米国では11月6日には中間選挙があるので、それまでに自国に有利な強行発言が今後も出てきそうな雰囲気です。

というのも、現在は上院・下院ともにトランプ大統領率いる共産党がとっていますが、事前予想では、11月6日の中間選挙は下院は民主党がとるという予想が出ているからです。

米中間選挙、円高にざわめく市場:日本経済新聞(2018/10/10)

まず、選挙予測としては、7割がたが、上院共和党、下院民主党勝利によるねじれ議会を見込む。

その場合「トランプ相場で育ってきた」NY株式市場も、短期的には、調整不可避との見方が目立つ。

まず、下院民主党勝利となれば、米国金利上昇に歯止めがかかる。ドル買いポジションが巻き戻される。更に、短期的なマーケット波乱でリスクオフの円買いも生じる。今回の中国、イタリア発のリスクオフで、強いドル高基調のなかでも円だけが買われたことが注目されているのだ。

米国では予想サイトが一般的で、選挙前になると予想サイトでどちらが勝つかのある程度の方向性が見えます。

この予想と反対の動きがあると、為替は株価が大きく動きます。直近では、2016年11月の米大統領選でトランプが当選した時のことです。私は一晩で60万円以上をロスカットした記憶があります・・・。

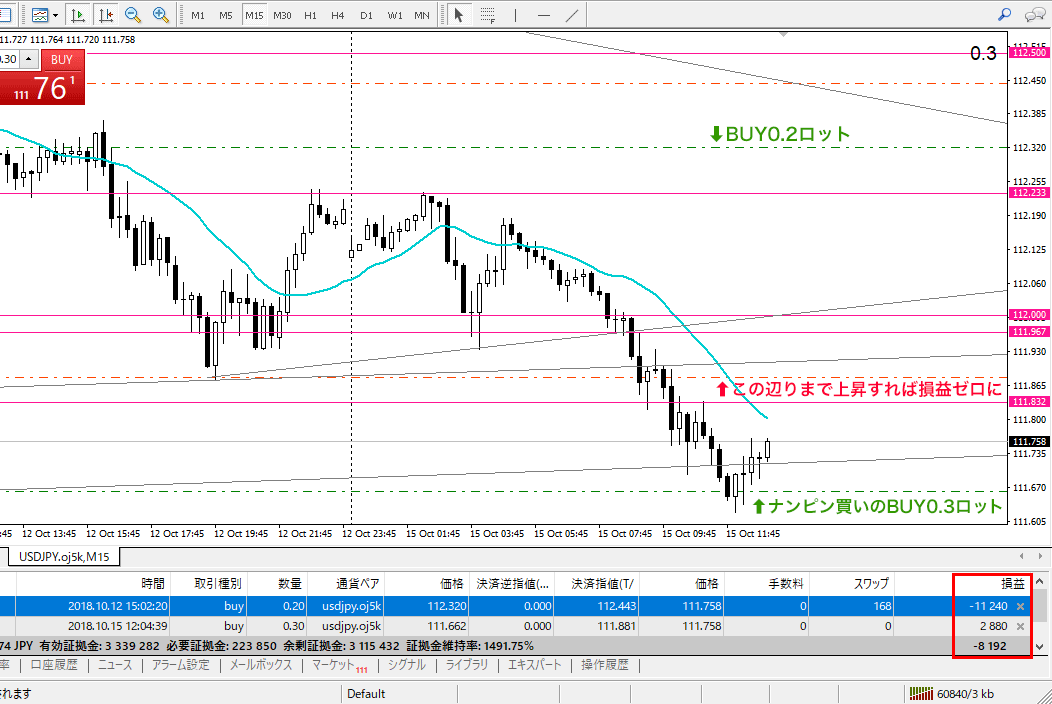

大きく膨らんだ含み損をロスカットせず、ロット少し多めのナンピン買いで損失を減らす

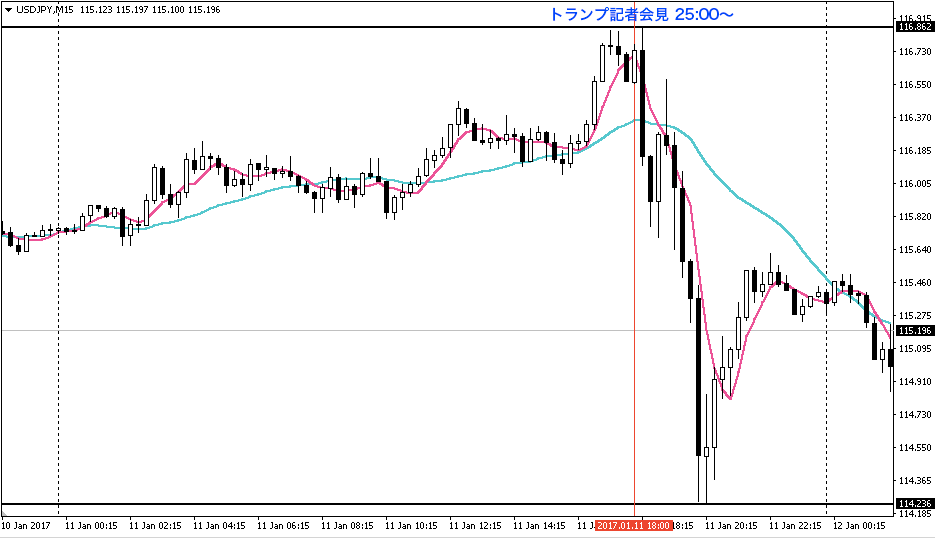

土曜日のムニューシン米財務長官の発言から、月曜のドル円はギャップダウンして始まりました。

私の含み損も増えてしまったので、最初はロスカットしようかと思ったのですが、なんとなく戻り局面が来ると思ったので、下でナンピン買いをすることにしました。

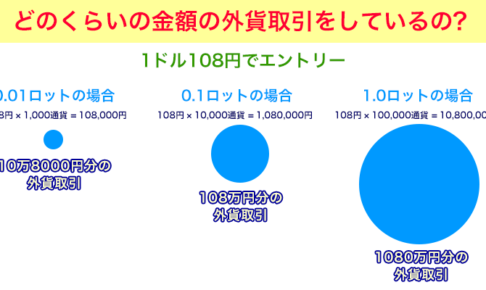

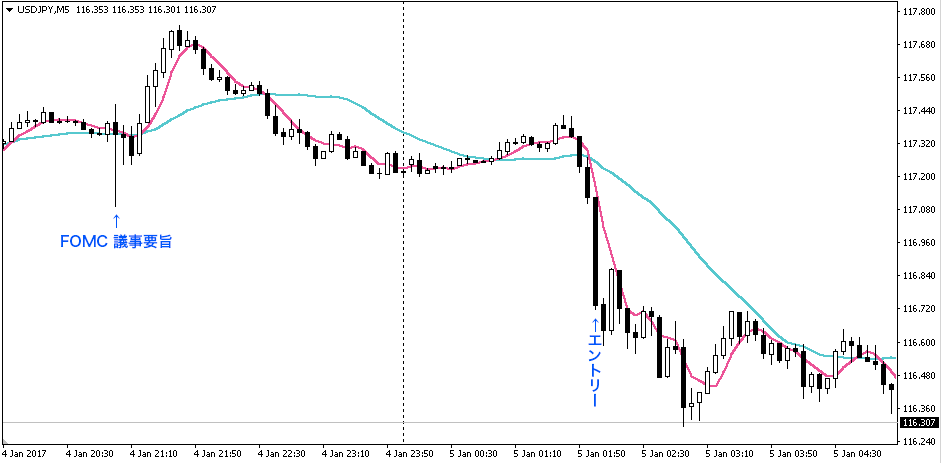

最初のBUYエントリーは0.2ロットでしたが、ナンピン買いしたBUYエントリーは0.3ロットで入りました。

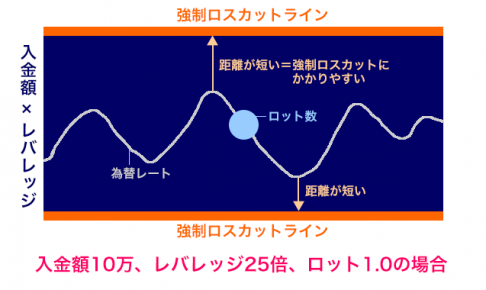

このやり方は、想定に反してさらに下落すると今まで以上のスピードで含み損が増えてしまうというデメリットがあるですが、想定通り戻せば、最初のエントリーの含み損を減らすことができます。

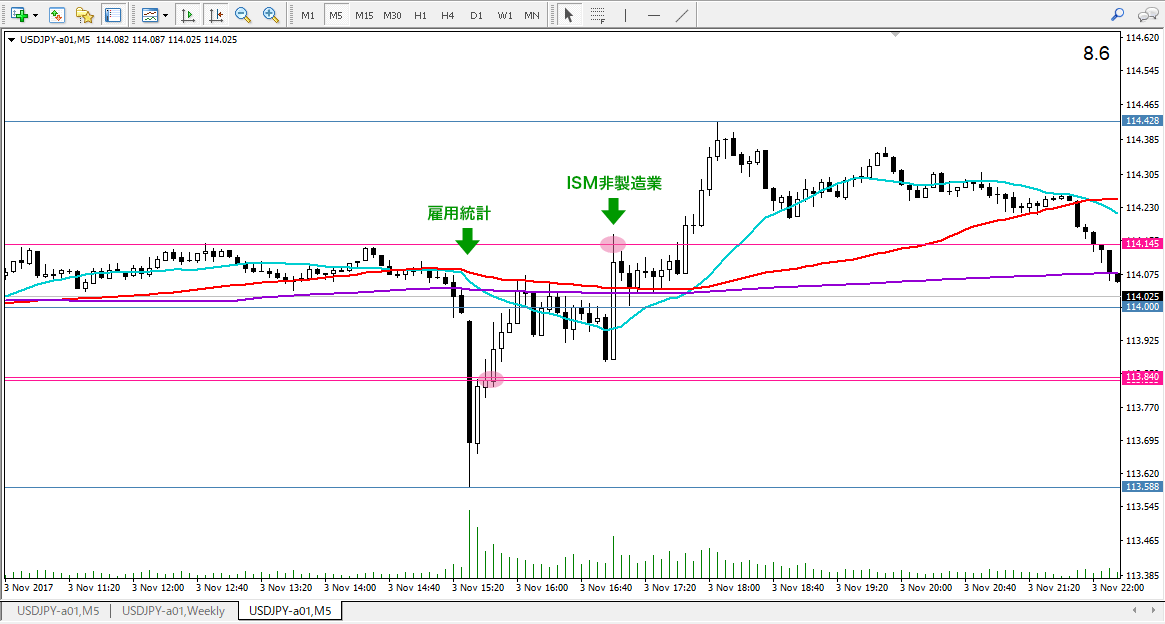

私が利用している「Oanda Japan(オアンダジャパン)」のドル円15分足です。

上のチャートのように、上で0.2ロット、下で0.3ロットでBUYエントリーしました。

両エントリーの真ん中よりも下まで上昇すれば、損益は0円になります。

実際、昨日は21:30に発表された米小売売上高の直前で一時プラスになるまで上昇したのですが、米小売売上高の結果が予想よりも悪かったので、大きく下落。

さらに下落すると思ったので、その時点で決済しました。

結局、「9669 – 168 – 5310 = 4191」で4,191円の損失となりました。

でも、その後も何度かエントリーし、最終的には-1,232円まで損失を減らすことができました。

米小売売上高(2018年9月)

米小売売上高は予想よりも悪く、直後に下げたのですが、下げはそれほど続きませんでした。

米小売売上高 9月0.1%増 予測大きく下回る:日本経済新聞

米商務省が15日発表した9月の小売売上高(季節調整済み)は前月比0.1%増加した。伸び率は前月と変わらず、ダウ・ジョーンズまとめの市場予測(0.7%程度)を大きく下回った。前年同月比では4.7%の増加だった。

米小売売上高:9月は予想下回る伸び-飲食店の大幅減が響く – Bloomberg

9月の米小売売上高は市場予想を下回る伸びにとどまった。幅広い項目でプラスとなったものの、飲食店が大きく減少したことが響いた。飲食店でのマイナスは、ハリケーン「フローレンス」が影響した可能性がある。

項目別に見ると、主要13項目中10項目でプラスとなった。自動車ディーラーや家具が大きく増加。家具は4月以降で最大の伸びとなった。

このほか電気製品が6月以降で最大の増加。アップルが9月遅くに投入した新型「iPhone(アイフォーン)」が寄与した可能性がある。

自動車とガソリンを除く小売売上高はほぼ変わらず。

ハリケーンの影響が大きかったようです。

2024年までにドル円が1ドル75円まで下落!?

今日のブルームバーグに外為市場40年のベテランの為替予想の記事がありました。

ドル相場、2024年までに4割下落-外為市場40年のベテランが予測 – Bloomberg

外為市場で40年の経験を持つAGビセット・アソシエーツのウルフ・リンダール最高経営責任者(CEO)は、2024年までにドルがユーロに対し約40%下落すると予想している。

同氏は昨年のドル下落はほんの始まりにすぎないと警告し、2024年までに1ユーロ=2ドルに、対円では1ドル=75円へと下げが進むと見込む。

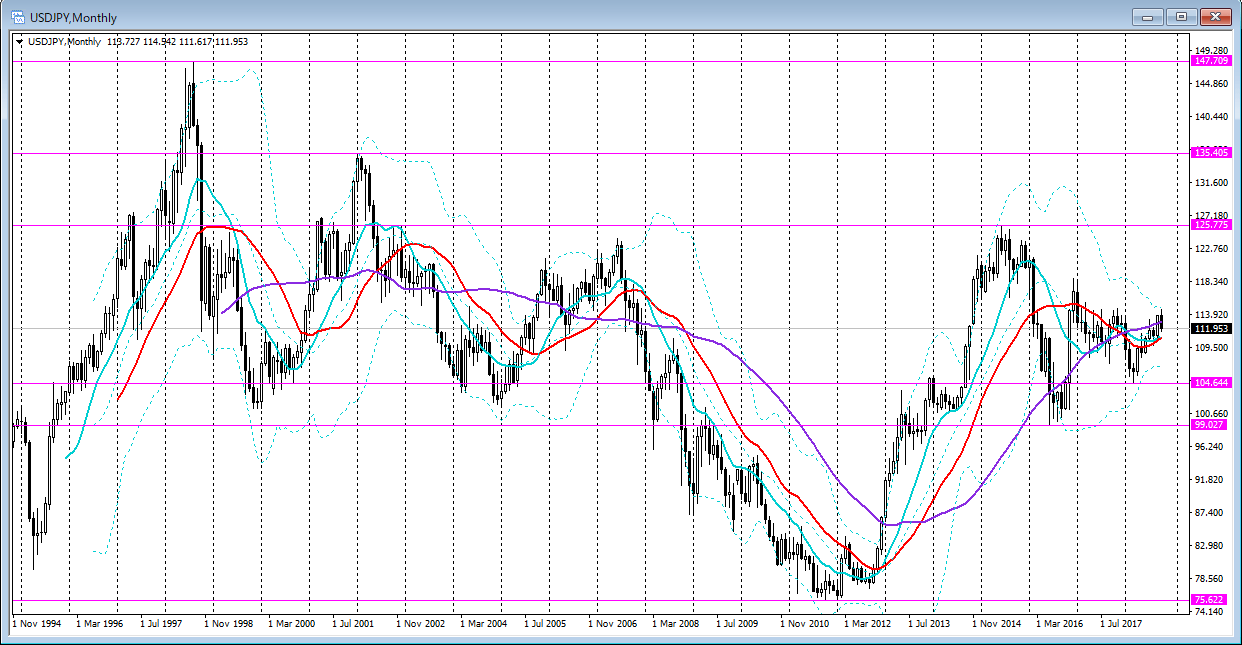

ふと過去のドル円の為替レートが気になったので、調べてみました。

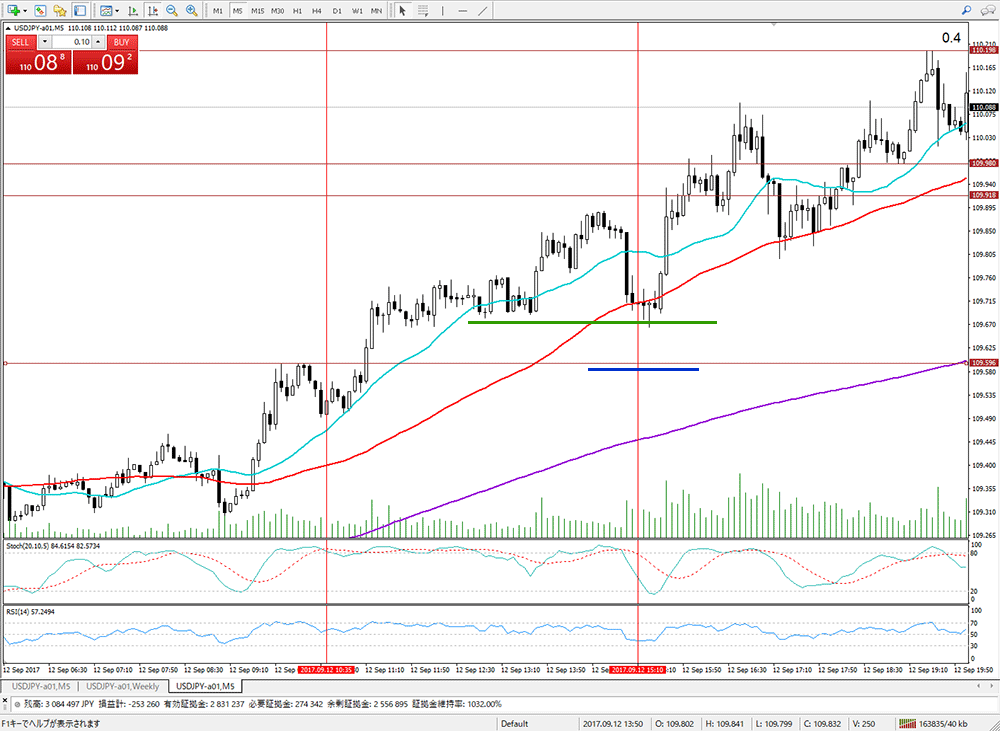

上のチャートは「XM(エックスエム)」のドル円月足チャートです。

「XM(エックスエム)」では1994年11月からのドル円チャートを閲覧可能です。

「Oanda Japan(オアンダジャパン)」だと2002年1月からのドル円チャートを閲覧可能です。

1ドル75円というと、2011年7月〜2012年1月頃のレートということです。民主党が与党だった時代です。

その後、2012年12月に自民党が政権をとり、安倍首相と日銀・黒田総裁によるアベノミクスが始まり、ドル円は125円まで上昇しました。

2024年までなら、ドル円が1ドル75円になる可能性もゼロではないと思われますが、そこまで長い予想はあまり意味がないと個人的には思っています。

仮に、そこまで円高が進むとしたら、その時は米国株を買いたいと思います。